FXにおいて、裁量トレードにしろ、EAを使用したシステムトレードにしろ、そのトレード戦略が優秀であるかどうかを見極めることは極めて重要です。

優秀であるかどうか分からずに運用してしまって、資産を大きく減らしてしまうこともあるかと思います。

それを避けるためには、そのような指標があって、どういった意味なのかを理解することが必要です。

この記事では、最低限押さえておきたい指標をご紹介いたします。

- トレード成績を判断する指標にはどのようなものがあるか

- 各指標の意味や計算方法

勝率

勝率は文字通り、勝つ確率になります。

勝ち数÷取引数×100

例えば、10回トレードして6回勝った場合、6÷10×100=60%となります。

言うまでもなく高い方が良いです。

ただし、勝率が高いからと言って必ずしも優秀とは言えないです。

それは、トレードの成績においては、他の指標も考慮する必要があるからです。

リスクリワード

リスクリワードとは、平均利益と平均損失の比率を表す指標で、1回の取引においてどれだけの利益または損失を出すのかを表します。

利益の平均値÷損失の平均値

例えば、利益の平均値が2万円で損失の平均値が1万円の場合、2万÷1万=2となります。

逆に利益の平均値が1万円で損失の平均値が2万円の場合、1万÷2万=0.5となります。

したがって、1以上が望ましいと言えるでしょう。

ただし、1以上のリスクリワードがあるからといって、優秀な戦略とは言い切ることはできません。

例えば、以下のようなトレードを想定します。

- トレード回数:10回

- 勝ち:3回

- 負け:7回

- 平均利益:2万円

- 平均損失:1万円

この場合、リスクリワードは2万÷1万=2となります。

しかし、利益の合計は2万円×3回=6万円、損失の合計は1万円×7回=7万円となり損益は-1万円となります。

リスクリワードは2もあるにも関わらず、金額的には負けてしまっています。

このように勝率も加味しないと、優秀なトレード戦略であることが分からないのです。

プロフィットファクター

プロフィットファクターとは、総利益と総損失の比率を表す指標になります。

リスクリワードに似ておりますが、あちらは平均に対してこちらは合計になります。

総利益÷総損失

例えば、総利益が200万円で総損失が100万円の場合、200万÷100万=2となります。

この指標は1以上であれば利益の方が多いと言うことができるでしょう。

逆に言うと1未満である場合は、やればやるだけ損する戦略と言うことになります。

期待値(期待利得)

期待値とは、1回のトレードにおいてどれだけの損益が出るかを表す指標です。

(総利益-総損失)÷取引数

例えば、10回トレードを行って利益の合計が6万円、損失の合計が4万円とします。

この場合、損益は+2万円です。

10回のトレードで得られた損益は+2万円なので、1回あたり2,000円の利益が得られることが分かります。

この2,000円が期待値と言うことになります。

したがって、期待値は少なくともプラスでなければなりません。

期待値がマイナスなトレード戦略を続けていても資金は減る一方であると言うことです。

最大ドローダウン

トレードでは100%の勝率を出すのはまず不可能なので、どんなに優秀な戦略でも資産が目減りする場合があります。

その資産が減った割合を表し、期間中において最も資産が減った割合を最大ドローダウンといいます。

また、最も資産が減った金額を表す場合もあります。

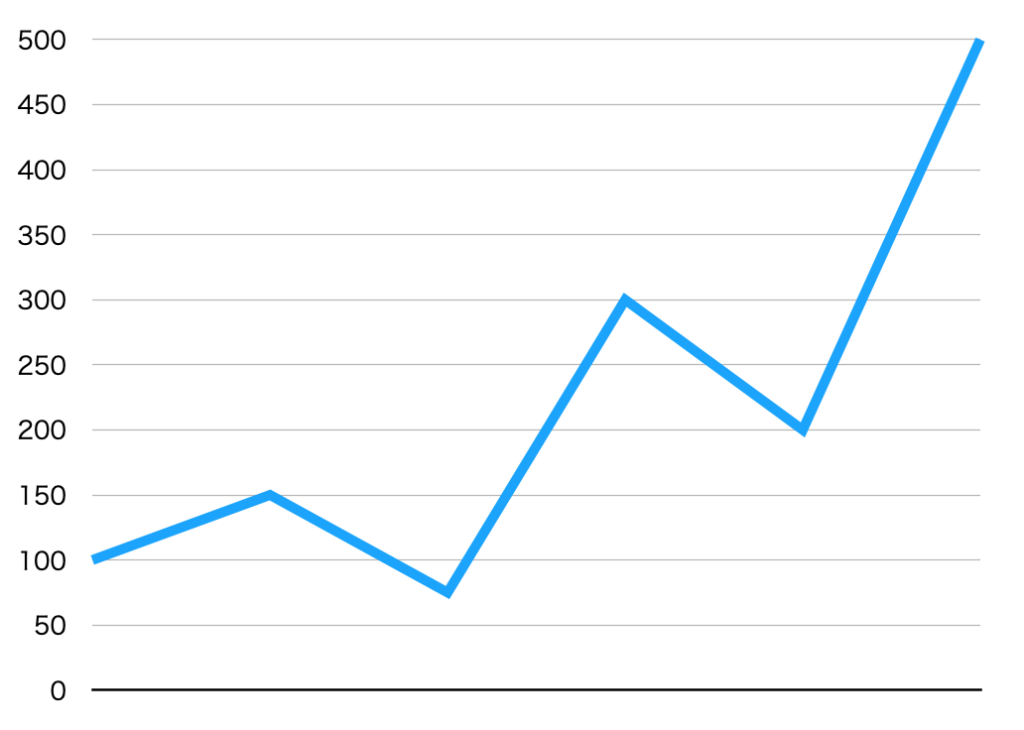

例えば次のように資産が推移する場合を考えてみましょう。

100→150→75→300→200→500と推移しております。

この場合、資産が落ち込んだタイミングは以下の2回になります。

- 150→75

- 75円減っている

- 割合で言うと50%

- 300→200

- 100円減っている

- 割合で言うと33%

数値的には100の方が減り幅が多く、割合で言うと50%の方が高いです。

したがって、この場合の最大ドローダウン額は100円で、最大ドローダウン率は50%と言えるでしょう。

言うまでもなく、最大ドローダウンは低ければ低いほど良いとされます。

リカバリーファクター

リカバリーファクターとは、最大ドローダウンに対する純利益の比率を表す指標です。

ドローダウンから、どれだけリカバリー(回復)できたかを表しています。

純利益(総利益-総損失)÷最大ドローダウン金額

例えば、総利益が6万円で総損失が4万円の場合、純利益は2万円になります。

この時の最大ドローダウン額が1万円とした場合、リカバリーファクターは2万円÷1万円=2となります。

高ければ高いほどリスクが低いということができ、大体5~10くらいが目安と言われております。

ただし、これがどれだけ高くてもドローダウン率が高すぎると良い戦略とは言えないでしょう。

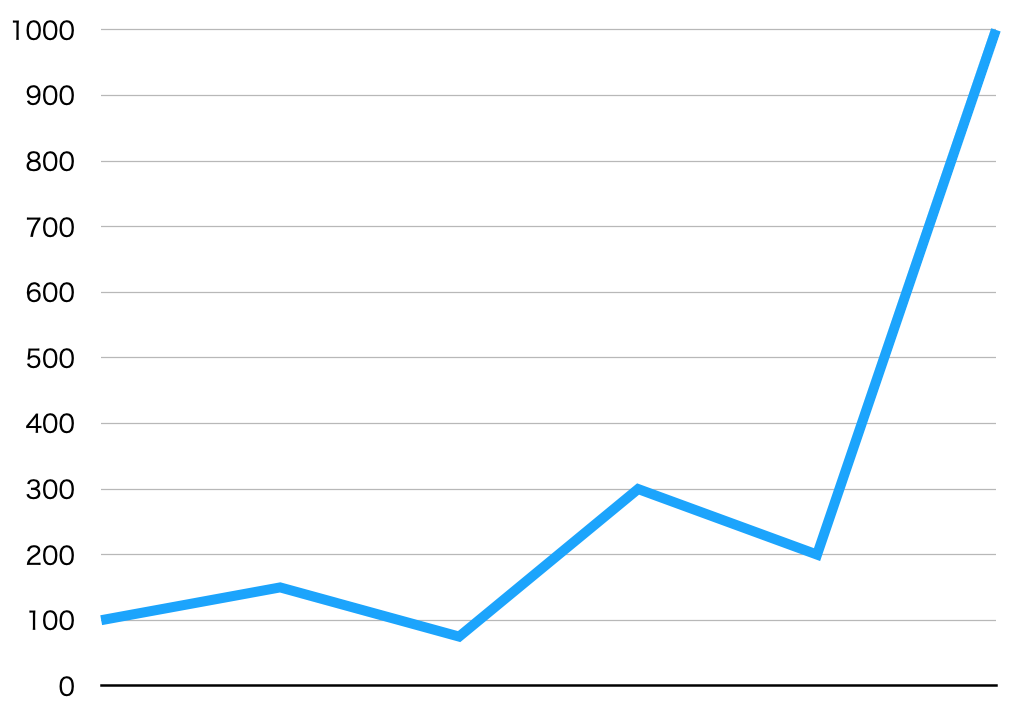

例えば次のように資産が推移する場合を考えてみましょう。

100→150→75→300→200→1000と推移しております。

ちょっと極端な推移ですが気にしないでください笑

この場合、最初が100で最後が1,000まで増えているので、純利益は900になります。

最大ドローダウンの金額は300→200の部分なので100です。

リカバリーファクターは900÷100で9となりかなり良い数値となっております。

しかし、最大ドローダウン率は150→75の部分である50%という数値になっていることに気づいた人もいると思います。

リカバリーファクターが高いので、最終的には回復して資産が増えておりますが、このドローダウン50%の時期を乗り越えられるかが鍵になっているでしょう。

多くの人は乗り越えられないんじゃないでしょうか。

資産が半分も減るのは誰だって辛いですからね。

まとめ

いかがでしたでしょうか。

FXのトレード戦略が優秀かどうかを測る以下の指標について解説いたしました。

- 勝率

- リスクリワード

- プロフィットファクター

- 期待値

- 最大ドローダウン

- リカバリーファクター

どれか一つが突出していれば利益が出ると言うわけではなく、どの指標も重要となります。

つまり、バランスが大事ということですね。

プロフィットファクターや、期待値については、損益分岐点が明確であるためわかりやすいですが、それ以外の指標は明確な損益分岐点というものがないので、それぞれの指標からトレード戦略の特性を理解しておくことが重要だと思います。

例えば、長期間運用していくことで、プラスになる確率が高い戦略ではあるけれど、最大ドローダウンの数値が高いから苦手な相場の場合は資産が大きく減る可能性がある、といったようなことですね。

ただし、あくまでバックテスト(過去検証)で得られた数値ですので、未来も同じような結果が保証されるわけでもありませんので、その点はご注意ください。

ぜひこの記事に書かれている指標を参考にして、ご自身のトレード戦略が優秀であるかどうかを見極めてみていただければと思います。

以上、この記事が参考になれば嬉しいです。

コメント